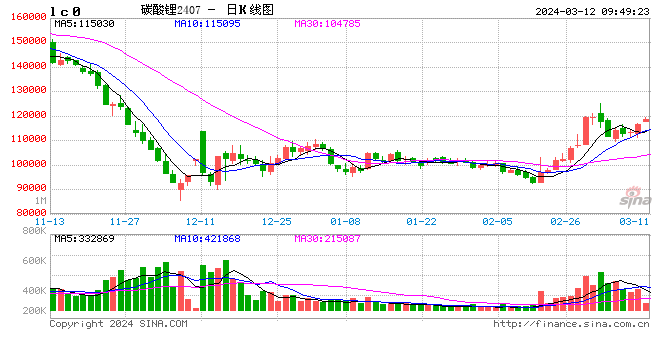

3月12日,早盘开盘,国内期货主力合约有涨有跌。沪镍、碳酸锂涨超2%,菜粕、白糖涨超1%。跌幅方面,集运指数(欧线)跌近6%,铁矿石跌超2%,20号胶(NR)、丁二烯橡胶(BR)跌超1%。

五矿期货:维持锂价偏弱运行预期【偏空头】

上周部分材料和电池企业补库需求增多,持货商挺价,实际成交价上移。环保扰动下,利润增加促进供给释放,市场对终端需求超预期增长较乐观,多空双方博弈激烈。短期关注供应实际变动,震荡概率较大。中长期高成本矿山停产难以改变近年供给端过剩预期,维持锂价偏弱运行预期。

一德期货:碳酸锂当前市场维持供需两弱格局【观望】

供应看,当前矿价维持稳定,国内盐湖处于出货淡季,其他主产区由于利润因素部分企业维持低产,3月排产量上升;需求方面,电池库存去化仍需时间,正极材料排产环比好转,尤其是磷酸铁锂正极材料3月排产环比增加57.49%。库存方面,节后两周碳酸锂库存依旧在累库,从明细看,下游当前原料库存在去化,但盐厂库存持续增加,下游产成品库存在经历了节后一周的去化后也开始累库。成本方面,国内锂辉石精矿以及锂云母矿价格均企稳回升,当前市场价格云母产碳酸锂已经有微利。当前市场维持供需两弱格局,节前部分订单前置,节后低迷的需求导致集中补库尚未发生;同时3月集中注销仓单会有部分不能转交4月合约的货源冲击现货市场。由于矿、盐齐涨,锂矿商寻求锂盐加工厂生产碳酸锂进行盘面套保的现象增加,但未有大规模成交出现。后期防范消费被证伪风险。

金瑞期货:全年中长期维持过剩格局下震荡下行预期【震荡操作】

上一交易日现货价格上涨,电池级碳酸锂均价10.89万元/吨,工业级碳酸锂均价10.04万元/吨。 江西环保影响持续,废渣处理暂未有定论,供给偏紧而旺季补库预期仍存, 需求预期较年初上修, 三四月旺季在供需错配下价格重心较春节前后有所上调,预计短期内碳酸锂价格宽幅震荡,价格区间【105000-135000】 元/吨,全年中长期维持过剩格局下震荡下行预期。

投资策略:谨慎参与。

风险提示:供给大幅减产 ,消费超预期。

中财期货:近期偏强,中期来看偏弱格局未变【偏空头】

需求端:新能源汽车产销环比持续改善,储能板块增长迅猛,3C略显不佳,正极材料整体开工产量持续下滑,上周磷酸铁锂厂开工小幅回升。整体仍处于低位,正极材料目前仍以去库为主,对上游锂盐采购不佳。3月电池厂排产超预期,对上游需求有短期较好支撑。供给端:海外矿价仍在下跌,部分外购辉石企业成本倒挂结束,一体化企业仍在减产,目前矿价相对坚挺,澳矿下调24年矿石产量预期,引发锂矿价格上涨,宜春地区生产企业因环保问题减产,支撑锂盐价格推涨,近期偏强,中期来看偏弱格局未变。

南华期货:碳酸锂上下游博弈性增加,短期宽幅震荡【横盘震荡】

剧幅波动后,碳酸锂盘面价格落短期理性中枢位置,向上收到全球供应压力,向下受到下游消费支持。根据测算,3月在不考虑进出口情况下,国内碳酸锂的供需也并不十分紧张,在下游阶段性补库后,原料库存天数有所拉长,上下游博弈性增加,短期宽幅震荡,区间10.5-12.5。

恒力期货:建议短期偏空操作【偏空头】

供应方面,受锂云母提锂开工率下降,2月碳酸锂供应环比下滑明显,但叠加季节性因素以及下游开工率考虑,影响有限。而且,江西头部云母冶炼厂商总体开工率维持高位。考虑到3月份智利出口中国碳酸锂到岸数额将环比大幅增长,以及国内盐湖的放货预期,我们认为碳酸锂供应短期并不会出现短缺。需求方面,本月下游对碳酸锂原材料的补库已经结束,对之后的需求预期需要保持谨慎。

策略:建议短期偏空操作。主力合约或进入震荡下行的趋势。建议择机平多头头寸,建立空头头寸。生产企业11万元/吨以上均可虑套保卖出。

发表评论:

◎欢迎您参与讨论。